El mito del 10% y otros. Guía para el inversor novato.

"El riesgo proviene de no saber lo que se está haciendo". Warren Buffett

NO TENGAS PRISA

Los ahorros no crecen a una velocidad vertiginosa, ni los tuyos ni su inversión. No cabe esperar una rentabilidad del 10% en un año. Tal ver sea de un 25% un año y otro de un -17%, o viceversa. Lo imoprtante es que en el largo plazo obtengas una rentabilidad creciente, que es lo que suele ocurrir a largo plazo. Pero no esperes hacerte rico de la noche a la mañana, sino de tener un gran colchón con el tiempo.

EL MERCADO ESTÁ VIVO

Los tiempos en los que metías tu dinero en el banco un plazo y no lo podías sacar, a cambio de una rentabilidad más o menos razonable han terminado. Con los tipos tan bajos no son posibles, así que la mayoría de los bancos ofrece fondos como alternativa. Los fondos no son depósitos, son una especie de "carrito de la compra" en la que colocas una gran cantidad de productos, englbados en renta variable (acciones de distintas empresas) y renta fija (deuda o bonos de empresas o paises).

Con esto el carrito está mas diversificado y no hay tanto riesgo, que se reduce aún más si se combinan la deuda con las acciones (fondos mixtos). Estos productos pueden ofrecer más rentabilidad que los depósitos, aunque obviamente su valor cambia día a día, con la cotización de las acciones que tienen dentro y de la deuda, que también varía (aunque en menor medida). Como contrapartida, se puede recuperar el dinero en cualquier momento (tardas unos tres días en tenerlo ingresado, pero no hay penalización como con los depósitos).

El mercado es una especie de ser vivo que se mueve todos los días, y no hay que asustarse por sus cambios. Bancos y aseguradoras ofrecen estos productos con visión de largo plazo, ya que es mucho más probable que la inversión crezca y haya alcanzado una rentabilidad por el camino.

Son buenos productos que debemos entender y con los que las posibilidades son ilimitadas, pero no hay que esperar ni beneficios al día siguiente, ni algo seguro. La vida es incertidumbre, y el mercado no es diferente.

AUNQUE NO ES UNA LOTERÍA

Ahora con la lotería de Navidad hay muchos iluminados que lanzan la frase de: "invertir en acciones es como ir al casino". Suelen ser los mismos que luego compran lotería.

- Primero, invertir no tiene nada que ver con jugar en el casino (si no quieres): al invertir formas parte de las acciones de una empresa que ofrece servicios a la humanidad: desde curas médicas hasta nuevas tecnologías. Formas parte de algo que, aunque tiene un valor que depende de lo que puede ganar en un futuro, tiene un valor perceptible. Jugar en el casino es echar una moneda a cara o cruz, también se puede hacer con acciones de empresas nuevas, aunque no es lo normal. En fondos, este riesgo se diversifica a muchísimas acciones y prácticamente "desaparece" a largo plazo.

- Segundo, no hay mayor sitio donde arriesgar tu dinero que en la lotería: con esperanza menor que uno, es un verdadero "riesgo" que quiere decir, sinceramente, que cualquier persona tiene más probabilidad de perder dinero que de ganar. Por supuesto siempre hay alguien que conoce al amigo de un tío que la ganó, de ilusiones se puede vivir. Para cuando quieras volver a la vida real, siguiente apartado:

PERO NO ME GUSTA EL RIESGO

El riesgo no es más que un adversario al que no se puede llegar a dominar. Al menos del todo. Nunca sabes lo que va a pasar. Nunca sabes si otra decisión hubiera sido mejor. Lo único seguro es, claro está, la muerte, y en cuanto al dinero: la inflación. Esta hace que tus ahorros disminuyan con el paso del tiempo. Por tanto, o bien todo lo gastas, o bien hay que invertirlo.

Si lo gastas, ¿qué ocurre si mañana te quedas sin trabajo? ¿qué ocurre si quieres hacer un viaje? ¿o si surge un imprevisto? ¿No es más arriesgado gastarlo que guardarlo aunque no se invierta? Desde luego los imprevistos aparecen así que para mí no tener nada ahorrado sería lo más arriesgado.

Si lo inviertes, entras en riesgo. No es la lotería, porque se puede controlar el riesgo, pero no quiere decir que el dinero no se mueva. Se mueve, pero como ya hemos dicho si está bien diversificado crecerá. Y más que la inflación. Así que el "riesgo" de inflación tiene que ser sobrepasado con el "riesgo" de invertir.

ENTONCES... ¿QUÉ PUEDO HACER?

Leer este blog es un primer paso ;)

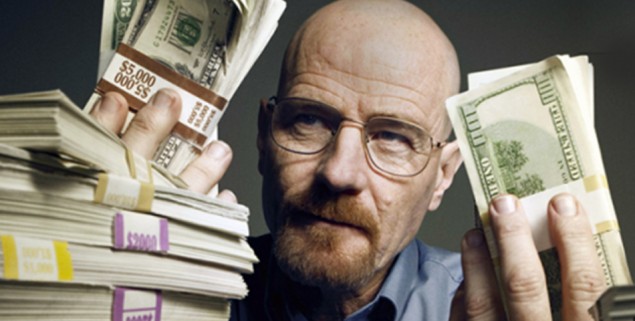

Para disminuir el riesgo y no jugar a ser Warren Buffett, lo mejor son los fondos. Como hay tantos fondos y tantas posibilidades, lo mejor es dividirlos en 2: gestión activa y pasiva. La activa la lleva gente experta que intenta batir un índice. La pasiva sigue a un índice. La activa cobra comisiones por este esfuerzo y por el sueldo de batir el índice. La pasiva intenta cobrar las menos comisiones posibles y no tiene a nadie a quien pagar un sueldo (prácticamente).

De nuevo la lista de fondos es infinita. No obstante, lo más curioso es que muchos fondos de gestión activa son incapaces de batir todos los años al índice. No porque sus gestores sean peores, sino porque cobran comisiones que hacen que la rentabilidad del índice sea igual o mayor. Así pues, si los fondos de gestión activa no ganan a los fondos índices, ¿por qué no elegir un fondo indexado y dejarse de tonterías?

FONDOS INDEXADOS

Elige un banco que no cobre comisiones por tener fondos. Elige un fondo de una gestora que tenga indexados (Amundi, Vanguard...). Invierte el dinero y dejalo trabajar. Tendrá altibajos pero llegará a donde debe llegar. Hay fondos de acciones europeas, americanas, de bonos coporativos, de renta fija de paises, de acciones de paises emergentes, etc. Todos tienen sus cosas buenas y malas, así que elige los que conozcas y entiendas (todos están diversificados igualmente).

Para ponerlo incluso más fácil, puedes elegir fondos que inviertan en acciones de todas las empresas cotizadas del mundo. Y a descansar.

Suerte con la lotería de Navidad!!

Comentarios

Publicar un comentario